Ponieważ siła nabywcza obligacji jest absorbowana przez inflację, zbliżający się napięty cykl banku centralnego tonie w obliczu jeszcze bardziej niszczycielskich ujemnych „realnych” rentowności.

Za pomocą Wilk Richter Do Wilcza ulica.

Crackerzy obligacji rozświetlili niebo w piątek po publikacji raportu o zatrudnieniu, który wstrząsnął gorzkimi wskaźnikami zatrudnienia na rynku papierów wartościowych, mając nadzieję, że podwyżka stóp odepchnie tango jeszcze przed startem banku centralnego. W ciągu ostatnich kilku dni wyjaśniono, dlaczego liczba miejsc pracy może wahać się od złej przez niską do bardzo negatywnej. Ale liczby były znacznie lepsze niż oczekiwano – Były tak dobre z różnych powodów – a natychmiastowa rentowność i oprocentowanie kredytów hipotecznych będą wyższe.

Dwuletnie dochody skarbowe wzrosły o 13 punktów bazowych Zwrotnica 1,32%, największa poprawa w ciągu jednego dnia od zamieszania 10 marca 2020 r. i najwyższa od 21 lutego 2020 r.:

Rentowność roczna wzrosła o 11 punktów bazowych Do 0,89%. To wzrost z prawie 0% we wrześniu ubiegłego roku. W ciągu tych pięciu miesięcy świat się zmienił.

Rentowności jednoroczne i dwuletnie są szczególnie wrażliwe na perspektywy rynkowe dotyczące zmian polityki pieniężnej banku centralnego – czyli strasznych podwyżek stóp w tym i przyszłym roku, gdyż inflacja CPI osiągnęła 7,0%.

Pomimo tej poprawy rentowności są one absurdalnie i głęboko ujemne w „prawdziwych” kategoriach: inflacja CPI minus jednoroczna rentowność nadal -6,1%; I dwuletnia wydajność -5,7%.

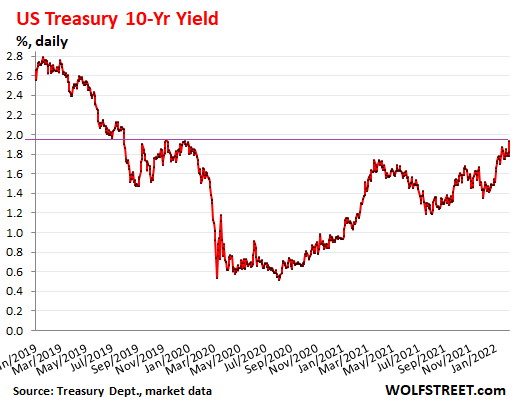

Dochody 10-letnich Skarbu Państwa wzrosły o 11 punktów bazowych Po 23 grudnia 2019 r. było to 1,93%.

Ciężki dzień na rynku obligacji: Wraz ze wzrostem rentowności obligacji spada cena obligacji. A rynek obligacji był w piątek ciężki. Poniżej znajduje się sposób działania dwóch funduszy ETF Skarbu Państwa. Są uważane za inwestycje konserwatywne, skupione na obligacjach skarbowych i przynoszą jedynie niewielkie zwroty.

Cena iShares 7-10-letnich obligacji skarbowych ETF [IEF], Śledzone obligacje skarbowe o terminie zapadalności od 7 do 10 lat spadły w piątek o 0,8% i spadły o około 9% w stosunku do przedziału kwiecień-wrzesień 2020. ETF zyskuje 0,9% rok do roku, niszcząc prawie roczną wartość w piątek. Dawać.

Cena iShares 20+ lat Treasury ETF [TLT], Śledzone obligacje skarbowe o terminie zapadalności 20 lat lub więcej spadły w piątek o 2,1% i o około 18% w stosunku do szczytu z lipca 2020 r. Obecnie rentowność wynosi 1,6% rocznie. Kilka godzin w piątek spaliło się lepiej niż roczny plon.

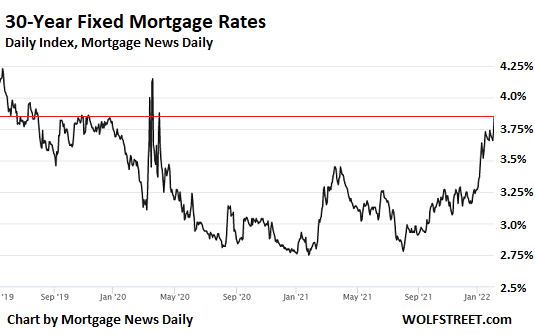

Oprocentowanie kredytów hipotecznych wzrosły w piątek i zamknęło się na poziomie 4%Według Daily Index, 30-letnia stała stopa oprocentowania kredytów hipotecznych wynosi średnio 3,85% Codzienne wiadomości hipoteczne. Jest to najwyższa stawka od końca 2019 r. – z wyjątkiem chaosu kursowego w marcu 2020 r. stawki rosły i spadały z dnia na dzień:

Oprocentowanie 30-letniego kredytu hipotecznego zmienia się w przybliżeniu z 10-letnim dochodem ze skarbca, ale średnio 30-letni kredyt hipoteczny jest spłacany w ciągu 10 lat, albo przez właściciela domu sprzedającego dom, albo przez refinansowanie kredytu hipotecznego.

Te wzrosty rentowności obligacji skarbowych i oprocentowania kredytów hipotecznych są reakcją na działania, które bank centralny ma zamiar zainicjować: kolejny cykl podwyżek stóp i kolejny cykl zacieśniania stóp (QT), który będzie przeciwieństwem represji banku centralnego . I miał ogromne QE. Bank centralny ogłasza swoje plany i Powell zablokował termin pierwszej podwyżki taryfy: 16 marca.

Gdy oprocentowanie kredytów hipotecznych wzrasta, z Dzisiejsze super zawyżone ceny mieszkańDzieją się dwie rzeczy:

Po pierwsze, ludzie spieszą się, aby kupić dom, aby uzyskać jeszcze niższe oprocentowanie kredytów hipotecznych; Tak więc początkowo rosnące oprocentowanie kredytów hipotecznych wywołuje efekt domina.

A po drugie, z każdym wzrostem oprocentowania kredytów hipotecznych, coraz więcej nabywców domów osiąga pułap tego, na co ich stać, i odchodzi. To było początkowo nieznane w danych, ponieważ mobilność osób, które chcą zablokować niższe oprocentowanie kredytów hipotecznych, jest wyższa niż tych osób.

W miarę dalszego wzrostu oprocentowania kredytów hipotecznych coraz więcej osób jest zastraszanych, a coraz mniej osób jest teraz chętnych do blokowania wyższych oprocentowań kredytów hipotecznych, co powoduje, że popyt spada. Jest to widoczne po tym, jak oprocentowanie kredytów hipotecznych wzrosło do magicznej int. Ta magiczna liczba stanie się jasna tylko wtedy, gdy spojrzymy wstecz. Ta magiczna liczba może przekraczać 4%. Do czasu, gdy oprocentowanie kredytów hipotecznych osiągnie poziom 5%, tak jak w 2018 r., popyt spadnie w najbardziej widoczny sposób.

Lubisz czytać WOLF STREET, wspierasz to? Korzystanie z programów blokujących reklamy — całkowicie rozumiem dlaczego — ale czy witryna powinna być obsługiwana? Możesz przekazać darowiznę. Bardzo to doceniam. Kliknij kubek do piwa i herbaty z lodem, aby dowiedzieć się, jak:

WOLF STREET Chcesz otrzymywać powiadomienia e-mailem o opublikowaniu nowego artykułu? Rejestracja tutaj.

„Namiętny badacz kawy. Niezależny muzyczny ninja. Nieuleczalny maniak alkoholu”.